【ガチ比較】三井住友カード プラチナプリファードと三井住友カード ゴールド(NL)どっちにすべきか悩んでいる方へ【2024最新】

上位ランクカードでポイント還元力の高い、三井住友カード ゴールド(NL)と三井住友カード プラチナプリファード。どちらのカードにすべきか悩んでいる方向けに、両者をあらゆる角度からがっつり比較します。

こんな悩み↓をお持ちの方に参考になるかと思います。

- 三井住友カード ゴールド(NL)か三井住友カード プラチナプリファード、どちらにすべきか悩む…

- 一つ一つ中身を比較していくのも大変だ‥

色々と比較した結果、すごく長い記事になってしまいましたが、カード作成前に知っておきたい違いを網羅!

このページを一読いただければどちらのカードを選択すべきか判断できるんじゃないでしょうか。面倒なカードの比較をいっぺんに済ませてしまいましょう。

私も実際、どちらのカードも保有し普段から利用していますので、実際に利用して初めて気づいた点も盛り込みながら比較を行っています。

- どのくらい・どんな使い方をした場合に、どちらのカードがお得なのかパターン別に分かる

- 特に差が出る付帯サービスが分かる

- 見落としがちな落とし穴が分かる

特典のお知らせ

当サイト経由で

プラチナプリファードに申込むと

公式キャンペーンにポイント上乗せ!

\ 10,000Vポイント追加GETできます /

※特典獲得は上記ボタンのリンク先に設置された専用ページからのご入会が対象です。

両カードの概要

まずは、三井住友カード ゴールド(NL)と三井住友カード プラチナプリファードの概要をまとめます。ある程度ご存知の方は、次の章まで飛ばしていただいて問題ありません。

三井住友カード ゴールド(NL)の概要

| 年会費 | 5,500円(税込)※ |

| 総利用枠 | ~200万円 |

| 国際ブランド | Visa・Mastercard |

| 申込資格 | 原則として満18歳以上でご本人に 安定継続収入のある方(高校生除く) |

- 年間100万円のご利用で翌年以降の年会費永年無料

- 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください

- 年間100万円以上利用で、翌年以降年会費永年無料※

- 毎年100万円以上利用で、翌年に継続特典10,000ポイント付与

- ナンバーレスで先進の安全性装備

三井住友カード プラチナプリファードの概要

| 年会費 | 33,000円(税込) |

| 総利用枠 | ~500万円 |

| 国際ブランド | Visa |

| 申込資格 | 原則として満20歳以上で ご本人に安定継続収入のある方 |

- プリファードストアで+1~14%、外貨ショッピング+2%還元のポイント特化型

- クレカ積立は驚異のポイント付与率5.0%

- 毎年100万円利用ごとに、翌年に継続特典最大40,000ポイント付与

- ナンバーレスデザインとナンバーのあるスタンダードデザインを選択可

両カードの基本情報

両カードの基本スペックの一覧表です。

三井住友カード ゴールド(NL) |   三井住友カード プラチナプリファード | |

|---|---|---|

| 年会費 | 5,500円(税込) 年間100万円のご利用で翌年以降の年会費無料※ | 33,000円(税込) |

| ポイント還元率 | 0.5% (最大7%※) | 1% (最大15%) |

| 保険 | ・国内外旅行保険利用付帯 ・お買物安心保険あり ・選べる無料保険あり | 同左 |

| 電子マネー | ・iD(専用) ・PiTaPa ・WAON ・Apple Pay ・Google Pay | 同左 |

| 総利用枠 | ~200万円 | ~500万円 |

| 家族カード | 永年無料(人数制限なし) | 同左 |

| ETCカード | 550円(税込) 初年度無料 前年度に一度でもETC利用の請求があった方は無料 | 同左 |

| 国際ブランド | Visa、Mastercard | Visa |

- 年間100万円利用の対象取引や算定期間等の適用条件などの詳細は、三井住友カードのHPを必ずご確認ください。

- 対象のコンビニ・飲食店でスマホのタッチ決済で最大7%ポイント還元

- iD、カードの差し込み、磁気取引は対象外です。

- 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- 通常のポイントを含みます。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

基本情報は上の表のとおりですが、両者の主な違いは次の通りです。

年会費の違い

年会費は、三井住友カード ゴールド(NL)が有利。年間100万円の利用を達成すれば、翌年から年会費が永年無料になり、無料で持てるゴールドカードになります。※

一方、三井住友カード プラチナプリファードには年会費優遇がなく、33,000円(税込)の年会費がかかります。

- 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

その他の違い

総利用枠が三井住友カード ゴールド(NL)が200万円まで、三井住友カード プラチナプリファードが500万円までとなっている点。

さらに、国際ブランドが三井住友カード ゴールド(NL)はVisaとMastercardが利用できる一方、三井住友カード プラチナプリファードはVisaのみである点に差があります。

家族カードやETCカード等の追加カードに関しては、どちらのカードもほぼ差がありません。

また、以下に列挙した点にも違いがありますが、これらはこの記事で後程比較していくので、続きを読んでいただけたらと思います。

- ポイント制度

- 保険

- キャッシュレス決済・電子マネー関連

- 特典内容

- デザイン

まず結論:おすすめはこんな人

さて、具体的な比較に入る前に、気になる結論から。

三井住友カード ゴールド(NL)、三井住友カード プラチナプリファード、それぞれ当サイトがおすすめする方は次の通りです。

ポイント還元を重視する方の場合

クレカは実利重視!いかにコスパが良いかを見ます!と言う方は、ここを参考に!

- クレカ積立を一切しない方

-

年間利用額300万円以下なら三井住友カード ゴールド(NL)、300万円以上なら三井住友カード プラチナプリファードがおすすめ。

- クレカ積立を最大限活用する方

-

クレカ積立を最大の年60万円利用の場合、クレカ積立以外の部分の年間利用額180万円以下なら三井住友カード ゴールド(NL)、180万円以上なら三井住友カード プラチナプリファードがおすすめ。

- クレカ積立を最大限活用+プリファードストアもよく使う方

-

クレカ積立を最大の年60万円利用し、プリファードストアでも年間10,000ポイント以上稼げる場合、年間利用額に関わらず三井住友カード プラチナプリファードがおすすめ。

これは、利用パターン別にコストパフォーマンスを細かくシミュレーションした結果から導いた、当サイトの結論です。

クレカの選択基準はポイントのコスパのみで、補償内容や優待内容はさほど気にしないという場合は、この基準で決めて良いと思います。

シミュレーションの内容は、後程詳しく説明していますので、良ければ読み進めてください!

ポイント還元以外も重視する方の場合

この場合は、それぞれに重視する項目をピックアップして比較していくしかなさそうです。

このページでは、特に違いが出る点に関し、詳しく比較しています。ぜひ続きをお読みいただけたらと思います。

具体的には以下の点を比較してあります。

- 保険、補償内容

- スマホ決済、キャッシュレス決済

- 優待サービス

- デザイン

特に、スマホ決済・キャッシュレス決済関連は意外な落とし穴も。各自の利用場面を想定してご検討いただけたらと思います。

ではここからは詳しい比較に入っていくよ!

Vポイント還元率・特典内容の比較

まずはポイント関連の基本情報を比較します。

三井住友カード ゴールド(NL) |   三井住友カード プラチナプリファード | |

|---|---|---|

| 基本のポイント付与率 | 0.5% ※税込200円で1pt | 1% ※税込100円で1pt |

| ポイント有効期限 | 獲得から3年 | 獲得から4年 |

| ポイントUP対象 | 対象のコンビニ・飲食店でスマホのタッチ決済で最大7%還元※ | ・プリファードストアで+1~14% ・外貨ショッピング+2% |

| 家族ポイント | 貯められる | 貯められる |

| クレカ積立でのポイント付与 | 1.0% | 5.0% |

| 継続特典 | 前年100万円利用で10,000ポイント | 前年100万円利用ごとに10,000ポイント ※最大40,000ポイント |

| その他特典 | なし | 新規入会&利用特典 40,000ポイント ※入会または切替月の3か月後末までに40万円利用で付与 |

| その他 | ・ココイコ ・ポイントUPモール | 同左 |

ポイント関連について、主な部分について、説明していきます。

ポイント制度の基本的部分の違い

Vポイントの基本還元率は三井住友カード ゴールド(NL)が0.5%。一方、三井住友カード プラチナプリファードが1%。

また、有効期限も三井住友カード プラチナプリファードの方が1年長く、ポイント制度の基本部分は三井住友カード プラチナプリファードの方が有利な設計になっています。

家族ポイントについては差がない

三井住友カードでは、ご家族が三井住友カードを所有している場合、「家族登録」をすると、対象のコンビニ・飲食店での利用分の還元率が上昇するサービスがあります。

家族登録は最大5名まででき、最大5%までポイントUPが可能です。

- 1名登録→1%UP

- 2名登録→2%UP

- 3名登録→3%UP

- 4名登録→4%UP

- 5名登録→5%UP

これは三井住友カード ゴールド(NL)でも三井住友カード プラチナプリファードでも共通のサービスで、ここは差がありません。

ポイントアップ対象店の違い

三井住友カード ゴールド(NL)では「対象のコンビニ・飲食店でスマホのタッチ決済で最大7%還元」となります。※

三井住友カード プラチナプリファードではこれらの対象店は「プリファードストア」として扱われ、スマホタッチ決済すると最大7%還元となっており、結果的にどちらのカードも変わりません。

一方、三井住友カード プラチナプリファードは、プリファードストア対象店で+1~9%付与の特典もあります。

プリファードストアには、「対象のコンビニ・飲食店でスマホのタッチ決済で最大7%還元」の店以外にも多くのお店やサービスがあり、三井住友カード プラチナプリファードの方がポイントアップの機会は格段に多いです。

プリファードストアをどれだけ使うかがカギになりそう!

プリファードストアの対象カテゴリ一覧。

日常使いから旅行、ぜいたく品のお買い物まで広くカバー。

宿泊予約サイトが最も高く、+11~14%、コンビニや飲食系は+6%、ふるさと納税が+4%の高水準。

スーパーやドラッグストアは+1%水準ではあるが、普段使いでしっかりポイントがたまる点はありがたい。

- iD、カードの差し込み、磁気取引は対象外です。

- 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- 通常のポイントを含みます。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

つみたて投資やボーナスポイントは、特に差が大きい

つみたて投資

まずつみたて投資。三井住友カードつみたて投資(クレカ積立)の付与率は三井住友カード プラチナプリファードでは驚異の5.0%。

三井住友カード公式でも業界最高水準とコメントされており、クレカでつみたて投資をしたいなら、三井住友カード プラチナプリファードは真っ先に検討して良いカードと言えそうです。

| 三井住友カード ゴールド(NL) | 三井住友カード プラチナプリファード |

|---|---|

| 1.0% | 5.0% |

継続特典

また、特典部分の差も大きく、継続特典は三井住友カード ゴールド(NL)は100万円利用で翌年10,000ポイント付与、三井住友カード プラチナプリファードなら100万円利用ごとに翌年10,000ポイント付与(最大40,000ポイント)。

- 100万円利用→10,000ポイント

- 100万円利用→10,000ポイント

- 200万円利用→20,000ポイント

- 300万円利用→30,000ポイント

- 400万円利用→40,000ポイント(上限)

新規入会&利用特典

さらに、三井住友カード プラチナプリファードのみ、「新規入会&利用特典」が用意されており、入会月の3か月後末までに40万円利用できれば、40,000ポイント付与。入会後のスタートダッシュでポイントが貯めやすい設計になっています。

実際、ポイントの貯まる速さは体感的に三井住友カード プラチナプリファードは速いです。

具体的な数字は、次の章からのシミュレーションもみてみよう。

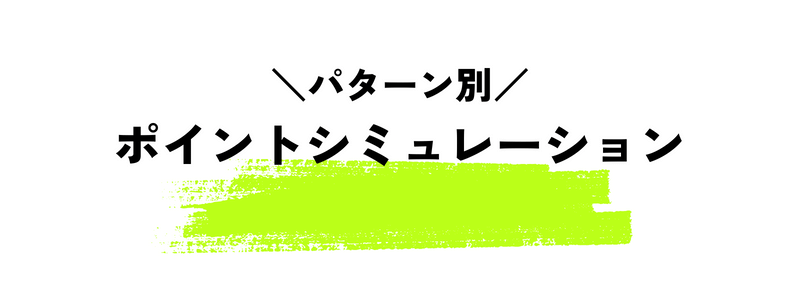

Vポイント獲得 徹底比較シミュレーション(損益分岐点はどこ?)

ここからは、実際の使い方を想定し、ポイント獲得力を比較していきましょう。現実的な使い方を想定して比較できるよう、3パターンに分けて詳細にシミュレーションを実施。

- クレカ積立の利用なし+プリファードストアも使わない

- クレカ積立を最大限利用+プリファードストアは使わない

- クレカ積立を最大限利用+プリファードストア積極利用

パターンごとに、獲得ポイントから年会費を差し引いて手元に残る金額をシミュレーションし表にしました。もちろん、100万円ごとにもらえる継続特典のボーナスポイントも含んで計算してあります。

各パターンでどちらのコストパフォーマンスが良いか見ていきましょう。

細かく比較しているため、読むのが大変な場合は、各パターンの「要約」を読んでもらえれば大丈夫です。

クレカ積立利用なし+プリファードストアの利用もなしの場合

| 年間決済額 | 0万円 | 10万円 | 20万円 | 30万円 | 40万円 | 50万円 | 60万円 | 70万円 | 80万円 | 90万円 | 100万円 | 110万円 | 120万円 | 130万円 | 140万円 | 150万円 | 160万円 | 170万円 | 180万円 | 190万円 | 200万円 | 210万円 | 220万円 | 230万円 | 240万円 | 250万円 | 260万円 | 270万円 | 280万円 | 290万円 | 300万円 | 350万円 | 400万円 | 450万円 | 500万円 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

三井住友カード ゴールド(NL) 年会費がかかる場合 | -5500 | -5000 | -4500 | -4000 | -3500 | -3000 | -3500 | -2000 | -1500 | -1000 | 9500 | 10000 | 10500 | 11000 | 11500 | 12000 | 12500 | 13000 | 13500 | 14000 | 14500 | 15000 | 15500 | 16000 | 16500 | 17000 | 17500 | 18000 | 18500 | 19000 | 19500 | 20000 | 24500 | 27000 | 29500 |

三井住友カード ゴールド(NL) 年会費無料化達成後 | 0 | 500 | 1000 | 1500 | 2000 | 2500 | 3000 | 3500 | 4000 | 4500 | 15000 | 15500 | 16000 | 16500 | 17000 | 17500 | 18000 | 18500 | 19000 | 19500 | 20000 | 20500 | 21000 | 21500 | 22000 | 22500 | 23000 | 23500 | 24000 | 24500 | 25000 | 27500 | 30000 | 32500 | 35000 |

三井住友カード プラチナプリファード | -33000 | -32000 | -31000 | -30000 | -29000 | -28000 | -27000 | -26000 | -25000 | -24000 | -13000 | -12000 | -11000 | -10000 | -9000 | -8000 | -7000 | -6000 | -5000 | -4000 | 7000 | 8000 | 9000 | 10000 | 11000 | 12000 | 13000 | 14000 | 15000 | 16000 | 27000 | 32000 | 47000 | 52000 | 57000 |

- 三井住友カード ゴールド(NL)は、上段が年会費無料化達成前、下段が年会費無料化後の数値。

- 年会費の無料化状況に関わらず、300万円までは三井住友カード ゴールド(NL)が有利。

- クレカ積立をしない場合、三井住友カード プラチナプリファードの黒字化には200万円利用が必要。

クレカ積立を全く利用しない場合は、年会費永年無料化の達成状況に関わらず、年間300万円の利用までは三井住友カード ゴールド(NL)が有利。300万円以上は三井住友カード プラチナプリファードが有利になります。

三井住友カード プラチナプリファードは年間200万円の利用まではそもそも赤字垂れ流し状態となってしまいます。

クレカ積立を最大限利用+プリファードストアは使わない場合

| 年間決済額 | 0万円 | 10万円 | 20万円 | 30万円 | 40万円 | 50万円 | 60万円 | 70万円 | 80万円 | 90万円 | 100万円 | 110万円 | 120万円 | 130万円 | 140万円 | 150万円 | 160万円 | 170万円 | 180万円 | 190万円 | 200万円 | 210万円 | 220万円 | 230万円 | 240万円 | 250万円 | 260万円 | 270万円 | 280万円 | 290万円 | 300万円 | 350万円 | 400万円 | 450万円 | 500万円 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

三井住友カード ゴールド(NL) 年会費がかかる場合 | 500 | 1000 | 1500 | 2000 | 2500 | 3000 | 3500 | 4000 | 4500 | 5000 | 15500 | 16000 | 16500 | 17000 | 17500 | 18000 | 18500 | 19000 | 19500 | 20000 | 20500 | 21000 | 21500 | 22000 | 22500 | 23000 | 23500 | 24000 | 24500 | 25000 | 25500 | 28000 | 30500 | 33000 | 35500 |

三井住友カード ゴールド(NL) 年会費無料化達成後 | 6000 | 6500 | 7000 | 7500 | 8000 | 8500 | 9000 | 9500 | 10000 | 10500 | 21000 | 21500 | 22000 | 22500 | 23000 | 23500 | 24000 | 24500 | 25000 | 25500 | 26000 | 26500 | 27000 | 27500 | 28000 | 28500 | 29000 | 29500 | 30000 | 30500 | 31000 | 33500 | 36000 | 38500 | 41000 |

三井住友カード プラチナプリファード | -3000 | -2000 | -1000 | 0 | 1000 | 2000 | 3000 | 4000 | 5000 | 6000 | 17000 | 18000 | 19000 | 20000 | 21000 | 22000 | 23000 | 24000 | 25000 | 26000 | 37000 | 38000 | 39000 | 40000 | 41000 | 42000 | 43000 | 44000 | 45000 | 46000 | 57000 | 62000 | 77000 | 82000 | 87000 |

- 三井住友カード ゴールド(NL)は、上段が年会費無料化達成前、下段が年会費無料化後の数値。

- 各カードの「年間決済額」は、クレカ積立分60万円を「除いた」金額

- 三井住友カード ゴールド(NL)の年会費無料化達成の有無で結果が変わる。

- 年会費無料化前は、70万円までは三井住友カード ゴールド(NL)が有利。

- 年会費無料化後は、180万円までは三井住友カード ゴールド(NL)が有利。

やや複雑な結果となりました。

三井住友カード ゴールド(NL)の年会費無料化を達成している・していないに関わらず、年70万円までは三井住友カード ゴールド(NL)が常に有利、180万円以上は三井住友カード プラチナプリファードが常に有利になります。

一方、年間70万円~1年会費無料化達成前は70万円~180万円までは、三井住友カード ゴールド(NL)の年会費無料化達成の有無で結果が変わります。(上の表で薄い緑に塗っている部分)

達成前なら70万円まで、達成後は180万円までなら三井住友カード ゴールド(NL)が有利となります。

クレカ積立を利用しない場合と比べ、三井住友カード プラチナプリファードがお得になるラインがぐっと下がっていることが分かりますね。

クレカ積立を最大限利用+プリファードストア積極利用

プリファードストア分で年間10,000ポイント獲得する場合を想定しました。

- 計15%ポイント付与となる、宿泊サイトを年7万円利用

- 計2%ポイント付与となる、普段使いのスーパーやドラッグストアで年50万円利用

上記いずれかの方法で、プリファードストア利用により10,000ポイント以上となります。使う金額の想定としては、一般的にあり得る金額ではないでしょうか。

| 年間決済額 | 0万円 | 10万円 | 20万円 | 30万円 | 40万円 | 50万円 | 60万円 | 70万円 | 80万円 | 90万円 | 100万円 | 110万円 | 120万円 | 130万円 | 140万円 | 150万円 | 160万円 | 170万円 | 180万円 | 190万円 | 200万円 | 210万円 | 220万円 | 230万円 | 240万円 | 250万円 | 260万円 | 270万円 | 280万円 | 290万円 | 300万円 | 350万円 | 400万円 | 450万円 | 500万円 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

三井住友カード ゴールド(NL) 年会費がかかる場合 | 500 | 1000 | 1500 | 2000 | 2500 | 3000 | 3500 | 4000 | 4500 | 5000 | 15500 | 16000 | 16500 | 17000 | 17500 | 18000 | 18500 | 19000 | 19500 | 20000 | 20500 | 21000 | 21500 | 22000 | 22500 | 23000 | 23500 | 24000 | 24500 | 25000 | 25500 | 28000 | 30500 | 33000 | 35500 |

三井住友カード ゴールド(NL) 年会費無料化達成後 | 6000 | 6500 | 7000 | 7500 | 8000 | 8500 | 9000 | 9500 | 10000 | 10500 | 21000 | 21500 | 22000 | 22500 | 23000 | 23500 | 24000 | 24500 | 25000 | 25500 | 26000 | 26500 | 27000 | 27500 | 28000 | 28500 | 29000 | 29500 | 30000 | 30500 | 31000 | 33500 | 36000 | 38500 | 41000 |

三井住友カード プラチナプリファード | 7000 | 8000 | 9000 | 10000 | 11000 | 12000 | 13000 | 14000 | 15000 | 16000 | 27000 | 28000 | 29000 | 30000 | 31000 | 32000 | 33000 | 34000 | 35000 | 36000 | 47000 | 48000 | 49000 | 50000 | 51000 | 52000 | 53000 | 54000 | 55000 | 56000 | 67000 | 72000 | 87000 | 92000 | 97000 |

- 三井住友カード ゴールド(NL)は、上段が年会費無料化達成前、下段が年会費無料化後の数値。

- 各カードの「年間決済額」は、クレカ積立分60万円を「除いた」金額。

- 三井住友カード プラチナプリファードの「年間決済額」は、プリファードストアの利用分も「除いた」金額。

- クレカ積立を最大利用し、プリファードストア分で10,000ポイント稼げば、三井住友カード プラチナプリファードが圧勝

- クレカ積立+プリファードストアを使うなら三井住友カード プラチナプリファードを選ぶ価値が十分にある。

クレカ積立を最大限活用し、プリファードストア分で10,000ポイント獲得できる場合は、三井住友カード プラチナプリファードをおすすめします。

例えば15%ポイント付与となるExpediaで年7万円か、スーパーやドラッグストアで年50万円を使ってしまえば、その後は三井住友カード プラチナプリファードが無敵化するということです。

つまり、プリファードストアで10,000ポイント稼げるかどうかが、一つの判断ラインとなります。

保険・補償内容を比較

では、続いて旅行保険やお買い物保険などを見ていきましょう。良く旅行に行く方や、ご家族がいる方などは、保険の手厚さも気になるところですよね。

- 三井住友カード プラチナプリファードの方が、適用範囲・補償額ともに断然広い。

- 三井住友カード プラチナプリファードの補償額は、三井住友カード ゴールド(NL)の概ね2倍~3倍程度。

海外旅行保険

| 海外旅行保険 |   三井住友カード ゴールド(NL) |   三井住友カード プラチナプリファード |

|---|---|---|

| 適用条件 | 利用付帯 | 利用付帯 |

| 死亡・後遺障害 | 最高2,000万円 | 最高5,000万円 |

| 傷害治療費用 | 100万円 | 300万円 |

| 疾病治療費用 | 100万円 | 300万円 |

| 賠償責任 | 2,500万円 | 5,000万円 |

| 携行品損害 | 20万円(自己負担:1事故3,000円) | 50万円(自己負担:1事故3,000円) |

| 救援者費用 | 150万円 | 500万円 |

| 家族特約 | なし | あり |

海外旅行保険は、いずれのカードも利用付帯です。補償内容は、三井住友カード プラチナプリファードの方が2倍以上のイメージで手厚いことが分かります。

また、三井住友カード プラチナプリファードは家族特約が付くため、ご家族とともに旅行される場合に安心。ただし、家族特約では、「死亡・後遺障害 最高1,000万円」「賠償責任 2,000万円」など、本会員より補償内容は劣ります。

国内旅行保険

| 国内旅行保険 |   三井住友カード ゴールド(NL) |   三井住友カード プラチナプリファード |

|---|---|---|

| 適用条件 | 利用付帯 | 利用付帯 |

| 死亡・後遺障害 | 最高2,000万円 | 最高5,000万円 |

| 入院 | なし | 5,000円 |

| 通院 | なし | 2,000円 |

| 手術 | なし | 最高20万円 |

| 家族特約 | なし | なし |

国内旅行保険も三井住友カード プラチナプリファードの方が適用範囲、金額とも非常に広くなっており、国内旅行の万一に備えたい場合、安心です。

その他の補償

| その他の補償 |   三井住友カード ゴールド(NL) |   三井住友カード プラチナプリファード |

|---|---|---|

| お買物安心保険 | 年間最高300万円 ※自己負担:3,000円 ※海外・国内利用 ※購入日及び購入日の翌日から200日間 | 年間最高500万円 ※自己負担:3,000円 ※海外・国内利用 ※購入日及び購入日の翌日から200日間 |

| 選べる無料保険 | 6つのプランから選択可 | 6つのプランから選択可 |

海外旅行保険・国内旅行保険の補償内容を放棄する代わりに、以下の6つから、好きなプランを選んで補償を受けることができるサービスです。Vpass上で自由にプラン変更ができます。

- スマホ安心プラン

- 弁護士安心プラン

- ゴルフ安心プラン

- 日常生活安心プラン

- ケガ安心プラン

- 持ち物安心プラン

三井住友カードを利用して購入した商品が盗まれたり、壊れたりした際に使える「お買い物安心保険」も補償額が大きく異なります。

また、「選べる無料保険」については、選択可能なプランは変わりありませんが、それぞれの補償内容はやはり三井住友カード プラチナプリファードの方が充実しています。(内容が細かいため省略いたしますが、公式サイト等をご確認ください)

スマホ決済・キャッシュレス決済を比較

ここからは、それぞれのカードを使って利用できる、スマホ決済やその他のキャッシュレス決済方法を総ざらいします。多様な決済方法が浸透した昨今、キャッシュレスに不便なカードは使いづらいですよね。

VisaかMastercardかで使える決済手段が変わってくるので注意が必要です。

私も使ってから気づきました。落とし穴もあります。気を付けて。

- タッチ決済はどちらのカードでも使える。

- 決済方法のバリエーションは、Mastercardブランドが作れる三井住友カード ゴールド(NL)の方が広い。

タッチ決済

Visaのタッチ決済、Mastercard®タッチ決済は、どちらのカードでも利用可能です。

スマホ決済・電子マネー

ここは本当に意外な盲点だから、注意が必要!

スマホ決済や電子マネーに関しては、三井住友カード ゴールド(NL)の方が利用できる選択肢が広げられるため有利。

スマホ決済や電子マネーの中には、実はVisaブランドでしか使えないものや、逆にMastercardブランドでしか使えないものがあります。

三井住友カード プラチナプリファードはVisaブランドしか存在しない為、Mastercardでしか使えない決済手段は利用できないことになります。

2024年の1月時点での状況は以下の通りです。

- Google Payのタッチ決済

つまり、Androidユーザーの方でMastercardを選ぶと、スマホタッチ決済ができないので注意しましょう。

- au PAYへのチャージ

- Apple Payのnanaco

- Apple PayのWAON

au PAYは現状、三井住友カードでポイントを2重取り(Vポイント+Pontaポイント)できる唯一のQRコード決済手段。

もし、クレジットカードをスマホ決済と連動させてお得に使いたいと考えるならば、Mastercardが作れる三井住友カード ゴールド(NL)が候補となります。

優待サービスを比較

ここでは、各種優待サービスを見ていきましょう。

空港ラウンジやコンシェルジュサービスなど、クレジットカードを使って贅沢な体験がしたい!と考える方は必見です。

- 三井住友カード プラチナプリファードは、三井住友カード ゴールド(NL)の完全上位互換。

- 三井住友カード プラチナプリファードは、コンシェルジュサービスやプラチナ限定優待適用で、グルメや旅行での贅沢に強い。

三井住友カード ゴールド(NL) |   三井住友カード プラチナプリファード | |

|---|---|---|

| 空港ラウンジ | ○ | ○ |

| プライオリティパス | × | × |

| コンシェルジュサービス | × | ○(VPCC) |

| ゴールド優待 | ○ 旅行、グルメを中心にゴールド限定優待サービス | ○ 同左 |

| プラチナ優待 | × | ○ 旅行、グルメを中心にプラチナ限定優待サービス |

優待サービスは、三井住友カード ゴールド(NL)と三井住友カード プラチナプリファードで大きく異なる点の一つ。

空港関連は、いずれも空港ラウンジの無料利用ができる点、プライオリティパスが無料で付かない点は変わりありません。

一方、三井住友カード プラチナプリファードは基本的にプラチナカード扱いになるため、Visaが提供するプラチナ限定コンシェルジュサービスや、プラチナ限定優待を受けることができます。

三井住友カード プラチナプリファードではゴールドカードに付与される優待も基本的に利用できるため、完全に上位互換と言った形です。

プラチナ限定サービスの例を以下に記載しておきます。

Visaが提供するプラチナカード向けのコンシェルジュサービス。例えば、条件に応じたおすすめレストランの提案や予約等の代行をしてもらえます。自分で調べなくても良く、知らないお店に出会ったりもできるかも。

- パッケージ旅行、航空券、ホテル等ご旅行に関するサポート

- レンタカーの予約案内

- レストランの予約案内

- ゴルフ場の予約案内等

- Visaが提供する特典やプロモーションのご案内

Visaプラチナ ラグジュアリーダイニング…星付きの高級レストランなどVisaが厳選する有名店で5,000円引き

Visaプラチナ ホテルダイニング…ホテル内のレストランなどで使える3,000円分クーポン

特別な日や、会社の接待などで使えるかもしれないね!

デザインを比較

最後に、デザインも概観しておきましょう。

クレジットカードの見た目って、自己満足であったとしてもかなり重要な要素ですよね。せっかく持つなら自分好みのカードを持ちたいものです。

ナンバーレス対応

どちらのカードも、ナンバーレスカードに対応。

三井住友カード ゴールド(NL)はナンバーレスデザインしかありませんが、三井住友カード プラチナプリファードはカード番号が記載されたスタンダードタイプも選択できます。

番号ありのタイプが必須の方に関しては、三井住友カード プラチナプリファード一択になります。

券面デザイン

三井住友カード ゴールド(NL)のデザインは、グリーンとゴールド、オーロラから選択できます。(※オーロラの画像は準備中です…!)

三井住友カード プラチナプリファードは、ブラックとプラチナホワイトから選べます。プラチナカードらしい高級感とホログラムの輝きがめちゃくちゃおしゃれ。

カードデザインについては、それぞれ詳しく比較した記事を作成していますので、良ければご活用ください。

もっとお得にカードを始める

ここまで読み進めていただき本当にありがとうございます。ポイント重視さんも、付帯サービス重視さんも、カード選びのご参考になっていましたら幸いです。

最後になりますが、よりお得にカードを始める方法をご紹介しておしまいにします。

三井住友カード プラチナプリファードなら、公式サイトからのご入会よりも10,000ポイントお得な当サイトご利用特典を活用されるのがおすすめ。

下記ボタンリンク先で詳細を説明していますので、ぜひご活用ください。

\ 10,000ポイントお得に入会 /